创纪录!狂撒2万亿,A股掀起分红潮!资金已悄然布局

- 娱乐

- 2024-12-18 17:08:06

- 247

A股上市公司分红热情空前高涨。

近期,又有不少公司发布分红预案,除了中期分红,以三季报业绩为基准的分红公司数量大幅增加。其中,首次中期分红、一年多次分红的公司大幅递增。A股掀起分红潮,对市场和投资者产生诸多积极因素。

据券商中国记者统计,截至目前,A股市场已有近4000家上市公司于今年实施或即将实施现金分红,合计现金分红金额达2.39万亿元,其中34家公司分红超100亿元。值得关注的是,A股上市公司今年已经连续3年分红总额突破2万亿元。

低利率金融环境下,高分红企业有助于吸引更多长期投资者参与,增强市场流动性。值得关注的是,近期资金大幅净买入红利主题ETF,积极布局红利资产。

而且,分红也迎来政策支持。昨日晚间,中国证券登记结算有限责任公司宣布,自2025年1月1日起,对沪、深市场A股分红派息手续费实施减半收取的优惠措施,即按照派发现金总额的千分之0.5收取分红派息手续费,手续费金额超过150万元以上的部分予以免收。

A股掀起分红潮

12月17日晚,洽洽食品披露前三季度利润分配预案,拟每10股派发现金3元(含税),拟现金分红总额1.49亿元;和远气体披露2024年中期利润分配方案,拟向全体股东每10股派发现金1元(含税),拟分红总额2080万元。

12月16日晚,中山公用公告拟向全体股东每10股派发现金3.5元(含税),合计拟派发现金红利5.14亿元;同飞股份拟向全体股东按每10股派发现金2元(含税),拟派发3387.98万元;创耀科技拟向全体股东每10股派发现金红利1.5元(含税),合计拟派发1664.25万元。

其中不少公司积极响应国务院《关于加强监管防范风险推动资本市场高质量发展的若干意见》和中国证监会《关于加强上市公司监管的意见(试行)》等相关政策精神,增强投资者获得感,提升投资者回报水平,拟定了特别分红方案。

近期引发市场关注的拟大手笔分红的公司有宁德时代、长江电力等。

12月13日晚,长江电力公告2024年中期利润分配方案,拟每10股派发现金2.1元(含税),共分派现金股利约51.38亿元(含税),约占公司上半年归母净利润的45.2%。值得注意的是,这是长江电力上市以来首次进行中期分红。

12月10日晚,宁德时代宣布,拟实施特别现金分红,作为公司2024年年度分红方案的一部分,每10股派发现金分红12.3元,合计派发金额约为54亿元。这是宁德时代第二次实施特别现金分红,今年4月,公司在2023年度分红方案中首次采取了特别分红方案。

上市公司分红频次和力度均有显著提升。其背景是,2023年12月,证监会发布了《上市公司监管指引第3号——上市公司现金分红》,明确提出要鼓励上市公司提高分红频率和水平。

A股上市公司首次中期分红、一年多次分红的公司数量不断增加。数据显示,上市公司发布基于今年三季度利润分配方案的数量大幅提升。今年已有超170家上市公司已经实施或即将实施三季度分红,超110家公司发布了三季度分红预案,三季度分红公司数量创历史新高。三只松鼠、敷尔佳、秦安股份等公司还发布了春节前利润分配预案。

不少公司今年分红金额创造上市以来历年之最。如华致酒行密集向股东实施现金分红,分别于6月实施了2023年报分红,7月实施了年中特别分红,12月拟每10股派发现金红利8.09元(含税),公司今年累计分红金额将达5.37亿元,为历年之最。三七互娱(维权)今年实施了2023年年度、今年一季度、年中、三季度共四次分红,力度之大亦为历史之最。

全市场来看,今年A股上市公司分红力度和分红公司家数均创造历史,现金分红稳定性、持续性和可预期性持续加强。Wind数据显示,截至目前,已有近4000家上市公司于今年实施或即将实施现金分红(注:包括2023年度、今年一季度、今年中报、今年三季度及特别分红)。从金额上看,合计现金分红金额达2.39万亿元,比上年有所增长。其中288家公司现金分红金额超10亿元,34家公司超100亿元。

值得关注的是,A股上市公司今年已经连续3年分红总额突破2万亿元。

上海国家会计学院国有资本运营研究中心主任周贇对券商中国记者表示,上市公司分红频次和力度的提升,对于市场和投资者来说,会带来多个方面的实质性利好:一是反映上市公司回报股东的能力和意愿增加,公司治理水平的提升;二是表明公司能持续产生正的现金流,财务状况良好,公司质量较好;三是持续的分红也会降低公司过度或者低效资本性支出,避免公司资源浪费;四是在低利率的金融环境里,高分红的企业能够吸引更多的长期投资者参与,增强市场的流动性。

高分红有望吸引长线资金配置

自2023年8月以来,监管层推出包括鼓励分红措施在内的一系列政策,彰显维护资本市场和经济稳定的极大决心。

中国证券登记结算有限责任公司12月17日宣布,为加大上市公司分红激励力度,推动增强投资者回报,自2025年1月1日起,对沪、深市场A股分红派息手续费实施减半收取的优惠措施,即按照派发现金总额的千分之0.5收取分红派息手续费,手续费金额超过150万元以上的部分予以免收。

同日,国务院国资委通过官网发布《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,其中指出,指导中央企业控股上市公司综合考虑行业特点、盈利水平、资金流转等因素,制定合理可持续的利润分配政策,增强现金分红稳定性、持续性和可预期性,增加现金分红频次,优化现金分红节奏,提高现金分红比例。

在低利率时代,高股息资产的吸引力持续提升。尤其是红利资产稳定的分红、政策支持,以及机构资金偏好,红利投资的长期价值引起长线资金高度关注。

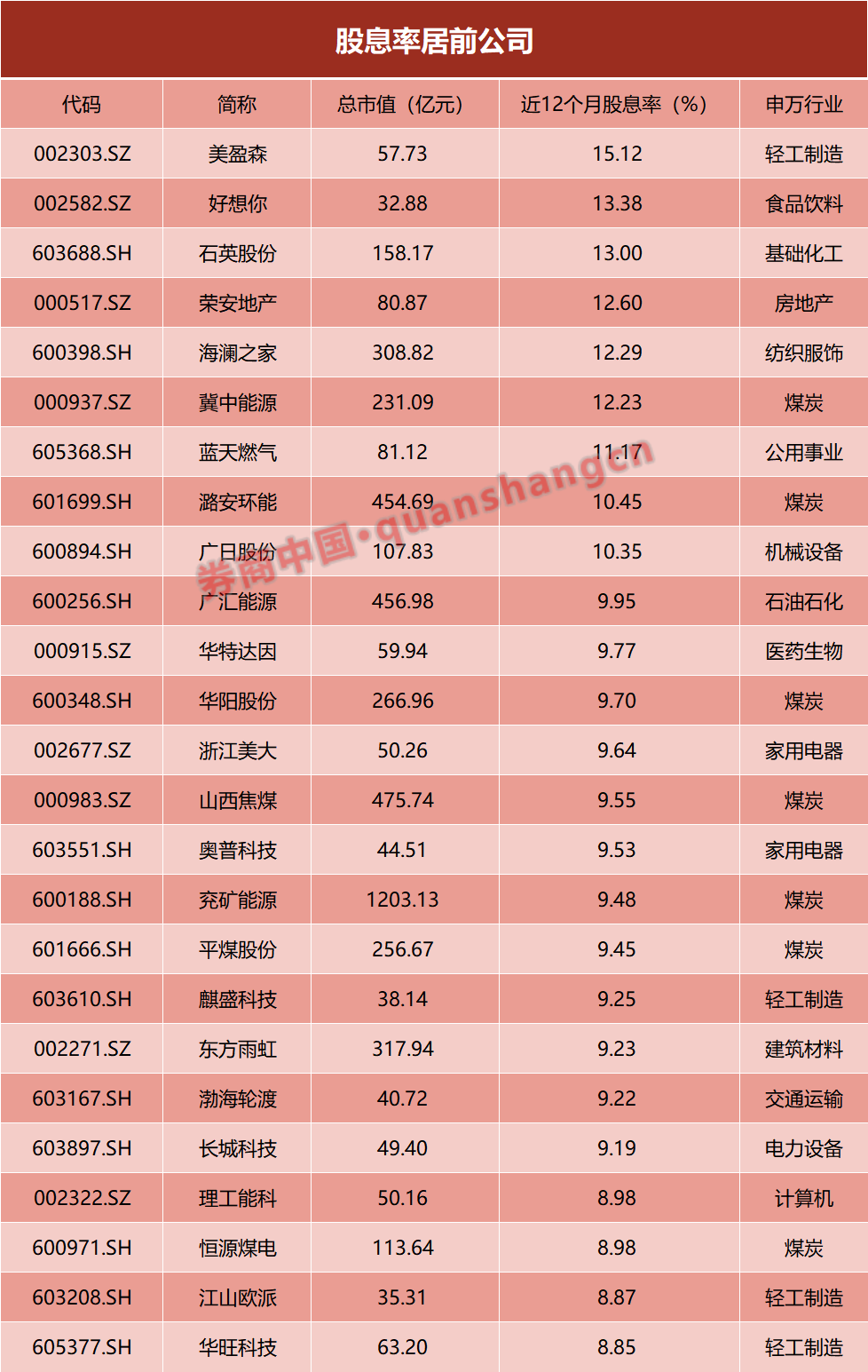

Wind数据显示,A股近12个月股息率超过5%的上市公司数量超过了173家。

近期监管部门推出的多项政策,旨在促进资本市场高质量发展,包括持续推动提高资产质量、规范引导上市公司分红、回购行为,以及促进中长期资金入市等,这些都将有利于强化红利投资逻辑。中信保诚基金量化投资部基金经理黄稚分析,在政策引导下,基金投资会在定价中更加重视分红的作用。考虑到未来分红公司数量或会持续增加,会更重视对分红持续性和稳定性的鉴别,综合考量对公司的盈利能力和分红意愿,以期在红利资产中进一步获取超额收益。

“在目前低利率的大环境下,红利类资产投资价值是得以体现的。”中信保诚国企红利量化股票基金经理韩依凌认为,在利率不断下调的过程中,就会有部分资金寻求更高更稳定收益的投资品。而红利类股票资产能成为这类资金的投资替代之一。其次,红利类资产都是高股息资产。股息率的提升意味着其估值是相对低的。所以高股息资产一般不存在估值过高的问题。而其他资产却会随着投资情绪热度的提升变得很贵,股息率资产在明年具有成为主线的可能性。

资金借道ETF加码红利资产

值得关注的是,近期出现资金大幅净买入红利资产的趋势,其中一个渠道就是通过买入红利主题ETF布局红利资产。

近期资金流向数据显示,不少资金纷纷涌入红利主题ETF。截至12月18日,全市场39只红利主题ETF,合计规模达到921亿元,相较于年初的414亿元,实现翻倍式增长。其中华泰柏瑞红利ETF、华泰柏瑞红利低波ETF规模分别突破了200亿元、100亿元。

具体来看,华泰柏瑞红利ETF、华泰柏瑞红利低波ETF近一个月获资金净流入均超30亿元,易方达中证红利ETF、工银深证红利ETF、南方标普中国A股大盘红利低波50ETF、摩根标普港股通低波红利ETF也受到资金大幅净申购,近一个月获资金净流入均超10亿元。

上述红利主题基金规模因大额申购出现陡升,最新规模均创历史新高。

其中,华泰柏瑞红利ETF规模于12月6日首次超过200亿元,该ETF规模屡创历史新高。工银深证红利ETF份额在不到一个月的时间内增幅高达55%。

在资金大幅涌入红利主题ETF的同时,公募基金也在大力布局红利类产品。39只红利主题ETF中,有18只产品为今年新成立的产品,占比近半。

博时基金指数与量化投资部基金经理杨振建分析,投资者积极布局红利主题产品,主要原因有以下四点。一是在市场震荡调整模式下,红利资产通常具有较好的分红水平和突出的防御属性,符合当前市场资金的配置诉求;二是近年来上市公司分红数量、金额稳步提升,股票红利策略的股息收入价值更突出,有望获得更强的超额表现;三是随着国家多重刺激政策出台,顺周期的红利风格资产具备投资价值;四是投资者风险偏好变化,在市场波动大时,投资者更看重股息收益,市场更偏好高分红的公司。

发表评论